A Emenda Constitucional (“EC”) 132, promulgada em dezembro último, introduziu em nosso ordenamento a tão comentada Reforma Tributária. Pensada e elaborada especialmente para as operações de consumo, suas regras fazem referência às prestações de serviço e comercialização de bens e mercadorias, que estão atualmente sobre a órbita de incidência do ISS e do ICMS, respectivamente. Estes tributos estão dentre aqueles que serão substituídos pelo Imposto Sobre Bens e Serviços – IBS, de competência dos Estados, Municípios e do Distrito Federal. Ainda, há a criação da Contribuição sobre Bens e Serviços – CBS, de competência Federal, que absorverá aquelas operações atualmente tributadas também pelo PIS e pela COFINS.

Contudo, foram abarcadas no novo texto constitucional algumas operações que, até o momento, não são necessariamente classificadas como prestação de serviço ou de comercialização de mercadorias, como é o caso das operações de locação de bens imóveis.

Ainda que a Emenda Constitucional que introduziu a Reforma Tributária tenha sido promulgada, na prática seus efeitos apenas passarão a ser verificados após regulamentação da matéria por Lei Complementar. Enquanto isso, mantém-se devida à tributação com base na regra atual, observadas as regras de transição.

Da tributação atual

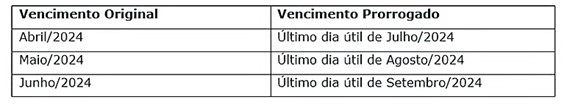

Atualmente, sobre a atividade de locação imobiliária incide o Imposto de Renda (IR) e, se o locador for pessoa jurídica, também é devida a cobrança da CSLL, PIS e COFINS:

![]()

Cabe mencionar que, em relação ao ISS, o Superior Tribunal de Justiça (“STJ”) decidiu pela não incidência do imposto municipal sobre a locação de bens imóveis, conforme decisão no REsp 952159 / SP[1].

TRIBUTÁRIO. RECURSO ESPECIAL. ISSQN. APART-HOTEL. IMOBILIÁRIA. NÃO-INCIDÊNCIA.

- A simples leitura do acórdão deixa claro que a recorrida desempenha um único papel, o de imobiliária.

- É certo que não incide ISSQN nas operações relativas a locação de bens imóveis, seja porque não há previsão específica na lei (para bens imóveis), seja porque o conteúdo do contrato de locação é incompatível com o conceito de “prestação de serviços”, elemento material (constitucionalmente definido) daquele tributo. Precedente.

- Acolher o argumento sustentado no especial no sentido de que a empresa recorrida é prestadora de serviços de hospedagem, e não imobiliária, esbarraria no óbice da Súmula n. 7 do Superior Tribunal de Justiça, porquanto se faz necessário o reexame dos fatos e das provas produzidas nos autos.

Como regra geral, a tributação da atividade de locação imobiliária pela Pessoa Jurídica optante do regime do Lucro Presumido (para fins de IRPJ/CSLL) e da sistemática cumulativa (para fins de Pis e Cofins) se mostra mais vantajosa. Por sua vez, a tributação pelo regime do Lucro Real (para fins de IRPJ/CSLL), permite o abatimento de despesas necessárias à atividade e, ao mesmo tempo, a sistemática não cumulativa do PIS e da COFINS permite o aproveitamento de créditos relativos a alguns custos, despesas, bens ou insumos usados para exploração da atividade imobiliária. Logo, a definição do melhor cenário de tributação pode variar a depender do caso prático.

O que muda com a Reforma Tributária?

Em que pese tenhamos entendimento do STJ dispondo sobre a inconstitucionalidade da incidência do ISS sobre a locação de bens imóveis, dentre as determinações constantes na EC 132 a respeito do IBS, está previsto que Lei Complementar poderá determinar regimes específicos de tributação para operações com bens imóveis (§6º, do art. 156-A), o que poderia incluir a atividade de locação.

Nesse sentido, partindo da sistemática atual, teríamos as seguintes possíveis alterações da tributação deste seguimento: (i) PIS/COFINS serão substituídas pelo CBS, (ii) a atividade de locação que não era tributada pelo ISS, poderá a vir ser tributada pelo IBS.

De tais alterações, importante destacar duas importantes reflexões:

- Não resta clara a intenção do legislador ao incluir tais operações no mesmo rol das hipóteses de incidência do IBS, seja por não serem operações com circulação de mercadorias, atualmente sob a tributação do ICMS, e tão pouco por não serem prestações de serviço, tributadas pelo ISS. Alarga-se de forma substancial a base de tributação e contrapõe-se ao que foi conceituado pelo STJ, abrindo-se novo embate entre fisco e contribuintes.

- Consta dos princípios da Reforma Tributária a garantia de um sistema que respeite a chamada não-cumulatividade plena, em que todos os contribuintes da cadeia terão o direito a aproveitar créditos dos tributos recolhidos nas etapas anteriores. Contudo, o legislador fez constar possível restrição ao direito de aproveitamento dos créditos do IBS incidente nas operações com bens imóveis, a depender do teor da Lei Complementar que regulará tais operações. Esta restrição consta expressamente no §6º, “a e “b”, do art. 156-A, que autoriza uma possível não aplicação da não-cumulatividade determinada pelo inciso VIII do §1º, também do art. 156-A.

Portanto, ainda que carente de regulamentação, tomando por análise o panorama atual, as novas regras de tributação poderão ocasionar um aumento da carga tributária aos contribuintes que atuam no segmento em questão. Partindo do entendimento de que atualmente o locador pessoa jurídica não é tributado pelo ISS e pelo ICMS e suas receitas são tributadas, sob a ótica da tributação sobre o consumo, apenas pelas contribuições do PIS e da COFINS, haverá virtual aumento da carga atual para a totalidade do IBS e da CBS. Ainda, na hipótese deste ser optante da sistemática não cumulativa das referidas contribuições do PIS e da COFINS, se ver impedido ao aproveitamento pleno dos créditos atualmente apropriados.

Holdings imobiliárias e empresas do setor que aufiram receitas de locação de imóveis devem ficar atentas a tais mudanças, com o objetivo de analisar a elevação do custo fiscal e avaliar as possibilidades de planejamentos que visem mitigar os impactos do possível aumento da carga tributária.

O Núcleo de Direito Tributário do Marins Bertoldi Advogados acompanha atentamente os desdobramentos do tema e coloca-se à inteira disposição para sanar eventuais dúvidas e aprofundá-lo dentro de cada realidade empresarial.

Por Mariana Todeschini e Vinicius Paz